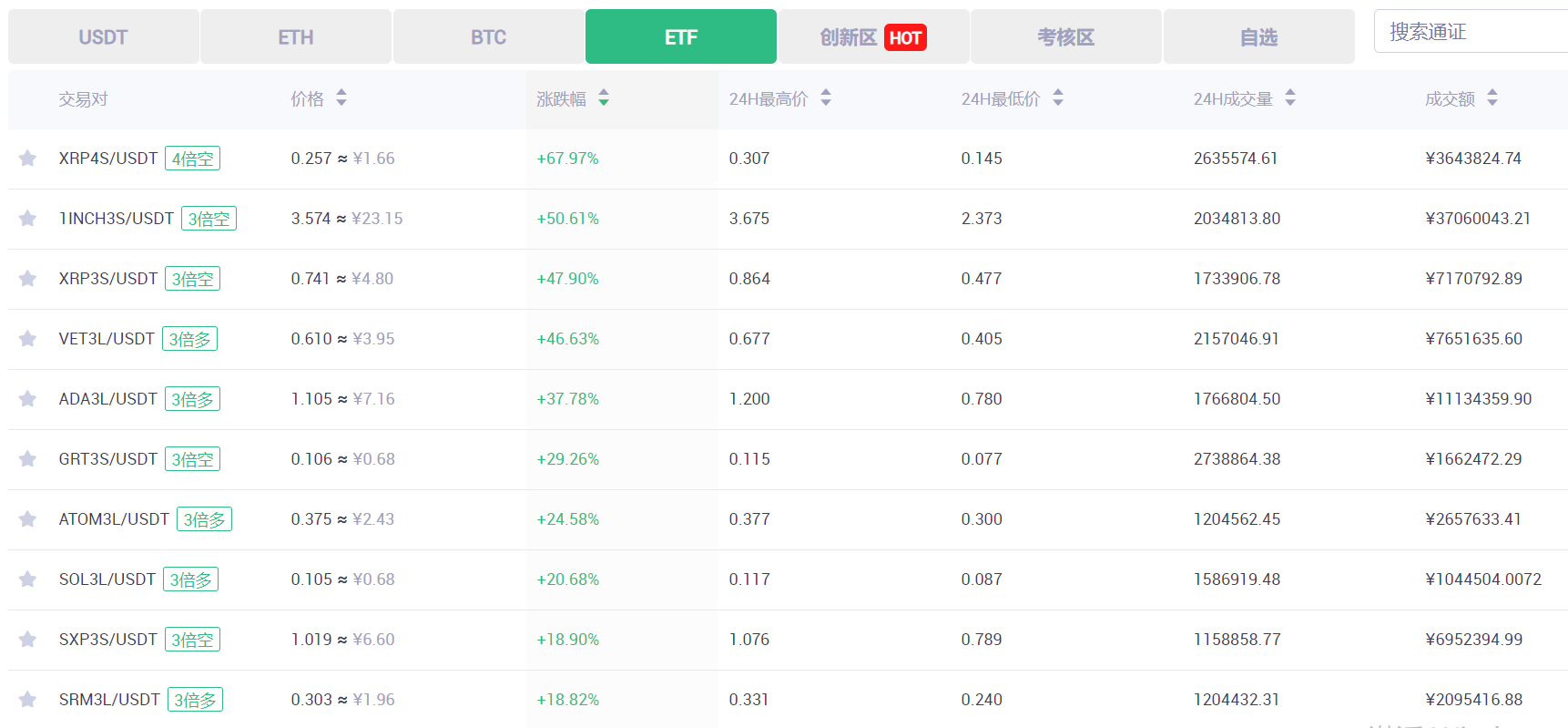

霸屏MXC抹茶涨幅排行榜!杠杆ETF如何成为单边行情里的赚钱利器?

如果现在打开MXC抹茶或是其它主流交易所APP,你会发现,涨幅榜最靠前的大概是ADA3L、VET3L、ATOM3L……

这就是过去一年极其默默就火爆了的杠杆ETF。它们是单边行情里的利器。

▲杠杆ETF产品收益显示图(来自MXC抹茶)

字母S就是英文short,L则是long。3S就是3倍做空,3L就是三倍做多。杠杆ETF这个衍生品等于就是让交易员像买卖加密货币现货一样去杠杆做多或做空。但杠杆ETF并不急于保证金交易,也没有爆仓规则。

杠杆ETF怎么玩?如何把控风险?如果你还不懂,那你应该好好读读这篇文章。

小白科普:杠杆ETF是什么?

ETF的全称是Exchange Traded Fund,和期货、期权一样属于金融衍生品,借鉴自传统金融世界。在加密资产交易中,MXC抹茶在2019年12月就上线了杠杆ETF产品,我们就以它为例来做一个科普。

杠杆ETF使得加杠杆的过程就像买卖现货一样。比如,买入BTC3L意味着3倍做多BTC,卖出表示平仓。买入BTC3S意味着3倍做空BTC,卖出表示平仓。也就是说,BTC的涨幅波动1%。ETF的波动就会是3%。杠杆ETF可以用USDT直接购买。

根据MXC抹茶介绍,杠杆ETF每个交易对背后对应着一定数量的合约仓位,管理者动态调整仓位使得整个份额在一定时期内保持固定的杠杆倍数。

杠杆ETF因而有“单位净值”概念。每一单位的杠杆ETF产品都对应相应份额。该份额的动态实际价值就是杠杆ETF产品的单位净值。

但是,因为该产品在二级市场进行交易,其最新成交价格就会偏离单位净值。另外,在极端行情里,这种价格偏离就会被放大。

为了使得杠杆ETF产品能够始终以3倍杠杆铆定价值,ETF产品就会引入再平衡的概念。再平衡分两种,定时再平衡和不定时再平衡,理解起来有点难度。

以MXC抹茶为例,它会在新加坡时间每日0点进行定时再平衡。不定时再平衡稍微复杂些,即当标的的现货价格涨幅或者跌幅超过一定阈值时,比如,上涨幅度超过15%时,-3倍的杠杆ETF就会触发再平衡。

另外,当单位净值价格低于一定阈值时,平台还会对该品种进行合并操作。比如,当某个ETF产品价格为0.05U时,将净值价格变为合并前10倍,即0.5U,但相应数量也会变为合并前的1/10。但这个过程中用户总资产是不会受任何影响。

核心就是注意一点,单位净值和最新价格是不一样的,管理者会通过一些措施来缩小两者的偏差。

▲ADA3L产品将现货涨幅放大3倍,而ETF已有“专区”

杠杆ETF有什么优势和风险?谁适合使用这个衍生品?

杠杆ETF适合大部分的投资者。但它尤其适合善于把握趋势性行情,以及不想承担爆仓风险的低风险偏好投资者。

比如,通过上面的介绍,你应该可以发现MXC抹茶平台的杠杆ETF有以下这些特征。

1、 拥有杠杆收益,但开仓不需交纳保证金,没有强平规则,也就不用在方向做错的情况下追加保证金。

2、 恒定杠杆倍数。这是相对期货而言的一个显著特征。

3、 复利收益,浮盈会自动转入仓位。这一点非常有趣。它与杠杆ETF背后的再平衡概念相关。

我们用正向BTC三倍看多产品来举个例子吧,以下数据来自MXC抹茶对ETF产品的介绍。

如果BTC的每日走势为+10%, +10%, +10%, +10%,那么该产品的4日收益率为185%,要高过4日现货收益44%的3倍。

如果BTC的每日走势为-10%, -10%, -10%, -10%,那么该产品的4日亏损为76%,要小于4日现货亏损35%的3倍。

如果BTC的每日走势为+10%, -10%, +10%, -10%,那么该产品的4日收益率为-17%,要跑输4日现货收益率-2%的3倍。

如果BTC的每日走势为+10%, -10%, +10%, -10%......且,该走势持续100天,那么不管是BTC3L还是3S,其产品收益率均为-99.1%,净值价格这时候存在趋向于归零的风险。在暴涨暴跌的行情里,净值价格的降低会速度会加快。

所以,你可以发现,在趋势性行情里,方向做对的杠杆ETF产品会有不错的收益表现,做错了相比期货的损失也会较小。但是在震荡行情里,杠杆ETF的表现会差一些。

因而,当你购买的杠杆ETF产品跨越一个再平衡周期时,杠杆 ETF 并不能保证多日累计收益率和现货收益率一定保持固定倍数的关系。总结一下,你如果想交易杠杆ETF产品,你需要注意以下几个点。

1、震荡行情里要极其小心,会有仓位损耗。

2、关注净值,成交价格会受到买卖成交影响偏离净值,最终,成交价格需要回归到净值附近。

3、费率。费率主要是受再平衡影响。定时和不定时再平衡都会产生一定费用。这与永续合约的收费有点相似,具体可以参考不同平台的规则。

以上内容都是针对杠杆ETF的产品本身而言。就像合约和现货都要考虑产品的深度一样,ETF也一样,深度越好,流动性越好,产品的交易体验才会越好。

频繁霸屏交易所涨幅排行榜,杠杆ETF已是交易所“新战场”!

不难发现,ETF作为锚定现货涨跌幅的衍生品,资金进出并不会影响现货价格。在传统金融领域,ETF是大资金投资某个标的的首要选择之一,适合大资金入场。在加密货币圈,它正受到更多人关注。

据MXC抹茶工作人员介绍,2019 年12月,BTC处于减半行情初期,市场洗盘严重,合约爆仓较多。市场需要一款可以在放大收益的同时,风险相对较小的衍生品。MXC抹茶的杠杆ETF由此而生,它成为一个创新产品,很快引爆了市场的交易热情。

当时首批标的仅有 BTC、ETH和EOS,今天,该平台已经上线超过70个标的的3倍杠杆ETF产品,另外,还有部分标的上线了4倍以及5倍的杠杆ETF类产品。据Cryptorank数据显示,抹茶ETF交易量已排名全球第二。

如果单看MXC抹茶平台的杠杆ETF产品。复利效应。资金利用率高,没有爆仓规则。多倍追踪现货涨幅,币种丰富。这三个优势使得用户体验非常好。尤其是在比特币在突破1.2万美元后的单边行情里,杠杆ETF的盈利能力极其耀眼,也吸引了更多的投资者入局。

从MXC抹茶平台可以看出,他们未来还会上线更多币种,以及提供更多的杠杆选择。同时,在深度和价差等方面继续优化。

但实际上,市场对杠杆ETF的玩法明显依然缺乏理解,尤其是再平衡机制。与期权一样,作为金融工具,它的流行依然需要市场教育。

持续教育用户,不断优化产品,这或许是杠杆ETF可见的一个进化方向。

此前,期货成为交易所的必争之地,随着期货成为平台标配,杠杆ETF的竞争已经进入“肉搏”阶段。它不是合约的有力补充,而是主战场。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯